Höchstrechnungszinssenkung – Was muss ich als Arzt/Ärztin beachten?

Der Höchstrechnungszins, volkstümlich auch Rechnungszins genannt, ist der Zins, den ein Versicherungsunternehmen Ihren Kunden als Garantie höchstens zusagen darf. Das Bundesfinanzministerium (BMF) hat zum 01.01.2022 die Senkung des Höchstrechnungszinses bei Lebensversicherungen von aktuell 0,9 % auf 0,25 % beschlossen. Dies wirft einige Fragen in Bezug auf die Auswirkungen auf. Wir, die Ärzteberater Nordrhein, wollen mit diesem Artikel die Auswirkungen genauer betrachten.

Warum wurde die Senkung des Höchstrechnungszinses beschlossen?

Die Senkung des Höchstrechnungszinses wurde beschlossen, um zu verhindert, dass Versicherungsunternehmen Zusagen über garantierte Zinssätze abgeben, welche in der Zukunft nicht eingehalten werden können.

Wer entscheidet die Absenkung und was ist die Grundlage dafür?

Die Deutsche Aktuar Vereinigung (DAV) und die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) haben dem Bundesfinanzministerium losgelöst voneinander eine Empfehlung zu dem Höchstrechnungszins abgegeben. Diese Empfehlung basiert auf der Umlaufrendite der Euro-Staatsanleihen in den letzten 10 Jahren. Auf dieser Grundlage hat das Bundesfinanzministerium die Änderung zum 01.01.2022 beschlossen.

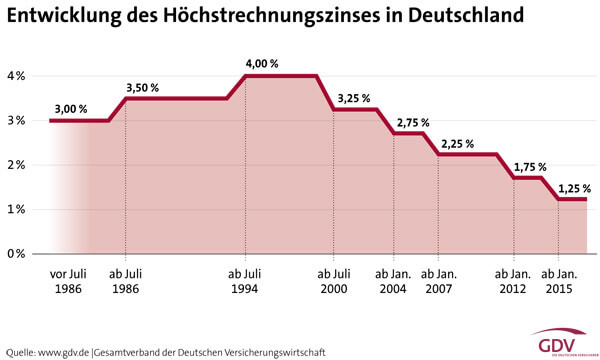

Wie hat sich der Garantiezins historisch entwickelt?

Der Rechnungszins hat sich in der Vergangenheit folgendermaßen entwickelt:

1903–1922 | 3,50 Prozent |

1923–1941 | 4,00 Prozent |

1942–1986 | 3,00 Prozent |

1987–06/1994 | 3,50 Prozent |

07/1994–06/2000 | 4,00 Prozent |

07/2000–2003 | 3,25 Prozent |

2004–2006 | 2,75 Prozent |

2007–2011 | 2,25 Prozent |

2012–2014 | 1,75 Prozent |

2015-2016 | 1,25 Prozent |

seit 2017 | 0,90 Prozent |

Welche Versicherungsprodukte sind von der Zinssenkung betroffen?

- Lebens- und Rentenversicherungen

- Erwerbs- und Berufsunfähigkeitsversicherungen

- Risikolebensversicherungen

- Staatlich geförderte Altersvorsorgen (z.B. Basis- oder Rürüp-Renten)

- Sterbegeldversicherungen

- Index-Policen

- Fondsgebundene Rentenversicherungen

Was versteht man unter Lebens- und Rentenversicherungen?

Biometrie

Unter biometrischen Risiken versteht man Berufsunfähigkeit, Invalidität, Erwerbsunfähigkeit, Pflegebedürftigkeit und Tod. Versicherer bieten im Bereich der Lebensversicherung die Absicherung dieser Risiken an.

Altersvorsorge

Die Altersvorsorge-Produkte von Versicherern sind i.d.R. Lebens-und Rentenversicherungen. Dabei unterscheiden Sie sich in der Form ihrer Anlage. Es gibt staatliche gefördert und private Vorsorgeverträge, welche festverzinslich, fondsgebunden oder indexgebunden sein können.

Staatl. geförderte Altersvorsorge

Eine Säule der Altersvorsorge soll die staatlich geförderte Altersvorsorge bilden. Dazu zählen z.B. Versicherungslösungen aus der sogenannten 1. Schicht, wie z.B. die Basis-/ Rürup-Rente und die Riester-Rente. Auch die betriebliche Altersvorsorge zählt zu den staatlich geförderten Altersvorsorgen (2.Schicht).

Sind auch Verträge, die vor dem 01.01.2022 abgeschlossen wurden, von der Senkung des Höchstrechnungszinses betroffen?

Auf bestehende Verträge hat die Zinssenkung grundsätzlich keine Auswirkung, sofern keine Erhöhungen durchgeführt werden (Dynamik, Nachversicherungsgarantie, Zuzahlungen, etc.).

Dynamiken, Erhöhungen, Zuzahlungen werden i.d.R mit den dann aktuell gültigen Vertragsgrundlagen behandelt. Dies hat unmittelbare Auswirkungen auf die Auszahlung, den garantierten Rentenfaktor und somit die Höhe der Leistungen.

Welche Auswirkungen hat die Senkung des Höchstrechnungszinssatzes (Garantiezins) ab dem 01.01.2022 konkret?

Auswirkungen auf biometrische Absicherungen:

Berufsunfähigkeitsabsicherung

Für Mitglieder der Nordrheinischen Ärzteversorgung ist die zusätzliche Absicherung einer Berufsunfähigkeitsversicherung unverzichtbar. Satzungsgemäß erhalten die Mitglieder zwar eine Rente wegen Berufsunfähigkeit aus Ihrem Versorgungswerk, aber erst dann, wenn das Mitglied zu 100% keiner ärztlichen Tätigkeit mehr nachgehen kann und den ärztlichen Beruf aufgibt. Nordrheinische Ärzteversorgung – Die Berufsunfähigkeit als Arzt/Ärztin.

Berechnungen zur Folge wird der Abschluss einer Berufsunfähigkeitsversicherung ab dem 01.01.2022 8% – 10% mehr kosten für die Absicherung der gleichen monatlichen Berufsunfähigkeitsrente. Davon betroffen sind auch Erhöhungen in bereits bestehenden Verträgen.

Aus aktuellem Anlass weisen wir erneut daraufhin, dass es wichtige Leistungsmerkmale innerhalb der Berufsunfähigkeitsversicherung für Ärztinnen und Ärzte gibt, welche es unbedingt zu beachten gilt. Checkliste – Berufsunfähigkeit als Arzt/Ärztin.

Todesfallrisiko

Risikoversicherungen sind, neben der Hinterbliebenen-Versorgung der Nordrheinischen Ärzteversorgung eine Möglichkeit der Absicherung des Todesfalls.

Abschlüsse in diesem Bereiche sind ebenfalls von der Senkung des Höchstrechnungszinses betroffen. Eine Absicherung ab dem 01.01.2022 wird zu Mehrkosten von rund 10% führen. Auch die Erhöhung der Leistungen in bestehenden Verträgen wird ab dem 01.01.2022 zu Mehrkosten führen.

Auswirkungen auf Altersvorsorge-Verträge

Die Absenkung des Höchstrechnungszinses bedeutet grundsätzlich, dass die Versicherer keine höhere Garantie als 0,25% auf die Sparbeiträge aussprechen dürfen. Tatsächlich liegt die aktuelle Verzinsung des Guthabens deutlich über dem Höchstrechnungszins. Diese Verzinsung ist jedoch nicht garantiert.

Festverzinsliche private Altersvorsorge:

Die Absenkung des Höchstrechnungszinses führt im Bereich der Lebens-und Rentenversicherung bei Neuabschlüssen ab dem 01.01.2022 zur Absenkung des garantierten Rentenfaktors bei Verrentung und führt zu reduzierten garantierten Kapitalauszahlungen. Beitragsgarantien (“100%-Geld-zurück”) können durch viele Versicherer zukünftig nicht mehr angeboten werden.

Fondsgebundene private Altersvorsorge:

Bei fondsgebundenen privaten Rentenversicherung der 3. Schicht sind die Auswirkung des Rentenfaktors analog der festverzinslichen Anlage. Durch die Auszahlungsmöglichkeit zum Ende der Laufzeit in einer Summe, ist das “Risiko” abgemildert.

Staatlich geförderte Altersvorsorge:

Bei staatlich geförderten Produkten wie z.B. Basis- oder Rürup Renten, welche eine Verrentung des Kapitals und keine Möglichkeit der Auszahlung einer Kapitalleistung in Form einer Einmalauszahlung vorsieht, sind Neuabschlüsse, Dynamiken, Zuzahlungen und Erhöhungen ebenfalls unmittelbar betroffen.

Rechenbeispiel: Der garantierte Rentenfaktor

Der garantierte Rentenfaktor gibt an, wieviel monatliche Rente Sie pro 10.000€ angespartem Kapital mindestens erhalten.

Beispiel: Das Kapital am Ende der Laufzeit beträgt 200.000€. Bei einem garantierten Rentenfaktor von angenommen 24 entspricht dies einer garantierten monatlichen Rente von 480€.

Ab dem 01.01.2022 wird dieser garantierte Rentenfaktor aber bei allen Versicherern sinken. In Bezug auf das vorangegangene Beispiel sieht ein mögliches Szenario dann wie folgt aus:

Das Kapital am Ende der Laufzeit beträgt weiterhin 200.000€. Bei einem garantierten Rentenfaktor von nur noch 20 entspricht dies einer garantierten monatlichen Rente von 400€.

Die Differenz zwischen den beiden Beispielen ist 80€ monatliche garantierte Rente. Bei einer Rentenbezugszeit von 20 Jahren beträgt die Differenz 19.200€. Ohne etwaige Wertentwicklungen, Zuschüsse, o.Ä..

Fazit: Rechnungszinssenkung für Ärztinnen und Ärzte

Generell kann man festhalten, dass die Änderungen ab dem 01.01.2022 dazu führen, dass ein höherer monatlicher Betrag investiert werden muss, um das angestrebte Versorgungsziel zu erreichen. Jeder, der sich mit seiner persönlichen Vorsorge-Situation beschäftigt und diese anpassen bzw. neu gestalten möchte, sollte dies noch in diesem Jahr tun, da ein Abschluss im nächsten Jahr erhebliche finanzielle Auswirkungen auf die Versorgung haben kann.

Schützen Sie sich noch in diesem Jahr vor den Folgen durch die Senkung des Höchstrechnungszinses und vereinbaren Sie eine persönliche Beratung mit uns.

Unser Versorgungswerk-Gutachten konzentriert sich auf Ihre persönliche Vorsorge-Situation und verschafft einen detaillierten Überblick.

Kontakt